دو نسخه برای شکستن چرخه تورمی کشور

بانک مرکزی هدایت اعتبار به سمت تولید را راهحل کوتاهمدت و اصلاح ساختار بانکی را راهکار بلندمدت دانست و تأکید کرد که بدون این اصلاحات ابزارهای پولی کارایی خود را از دست میدهند

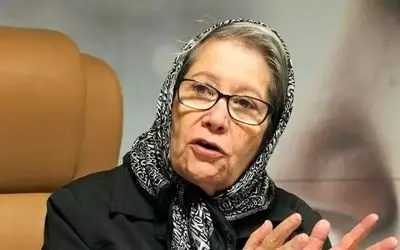

محمد شیریجیان، معاون سیاستگذاری پولی بانک مرکزی، در میزگرد تخصصی «خلق پول، تورم و سود بانکی» با تشریح ریشهها و سازوکارهای تورم در اقتصاد ایران نسبت به تداوم چرخه تورمی تحت تأثیر شوکهای سیاسی، بیانضباطی مالی و سلطه گروههای فشار بر بانک مرکزی هشدار داد.

به گزارش تسنیم، شیریجیان با اشاره به اینکه در ادبیات اقتصادی، منشأ تورم به چهار دسته فشار تقاضا، فشار هزینه، تورم انتظاری و تورم ساختاری تقسیم میشود، گفت: «تورم سالهای اخیر در ایران محصول ترکیبی از همه این عوامل بوده است. شکاف میان رشد نقدینگی و رشد تولید، افزایش هزینههای تولید، انعکاس تورم گذشته در انتظارات آینده و نارساییهای ساختاری چون کاهش صادرات و افت درآمدهای ارزی، شبکهای از عوامل ایجاد تورم را شکل دادهاند.»

میانگین 44 ساله متغیرهای کلان چه میگوید؟

بر اساس دادههای ارائه شده توسط معاون بانک مرکزی، میانگین رشد نقدینگی طی 44 سال گذشته 25.8 درصد، رشد نرخ ارز 24.5 درصد و نرخ تورم 22.9 درصد بوده است. او تأکید کرد که از دهه 90 به بعد، نرخ ارز به «لنگر اسمی انتظارات تورمی» بدل شده و هر تغییر در آن، سریعتر از رشد نقدینگی در نرخ تورم منعکس میشود.

شیریجیان توضیح داد که در اقتصاد ایران، اثر نقدینگی بر تورم معمولاً با یک وقفه زمانی آشکار میشود، اما جهش ارزی تقریباً بلافاصله به تورم و انتظارات تورمی منتقل میگردد. این روند، همراه با رشد مداوم تسهیلات غیرمولد و هزینههای جاری، زمینهساز قفل شدن نقدینگی در بخشهای غیرمولد شده است.

از کنترل تورم با دلار نفتی تا پایان مسکن ارزی

وی یادآور شد که از دهه 60 تا اواسط دهه 80، درآمدهای بالای نفتی و ثبات نسبی نرخ ارز، آثار رشد بالای نقدینگی را بر تورم به تعویق انداخت. به گفته او، «وقتی درآمدهای ارزی کاهش یافت، دیگر امکان مهار تورم از مسیر واردات کالاهای ارزان وجود نداشت و نرخ ارز خیلی زود به پیشران تورم تبدیل شد.»

معاون بانک مرکزی اضافه کرد که در شرایط شوکهای منفی سیاسی، همزمان با افزایش نرخ ارز و هزینههای تولید، فشار تقاضا برای نقدینگی بالا میرود و اگر این نقدینگی از مسیر اضافهبرداشت بانکها یا استقراض دولت تأمین شود، چرخه تورمی تداوم خواهد یافت. او توصیه کرد که در چنین شرایطی بانک مرکزی باید رویکرد «مقابلهای» را جایگزین سیاستهای تسهیلی کند و اعتبار را به سمت تولید هدایت نماید.

شیریجیان با اشاره به تجربه جهانی کنترل تورم از مسیر نرخ بهره گفت: «نرخ بهره تا پیش از بحران مالی 2008 ابزار اصلی مهار تورم بود، اما امروز، بهویژه در اقتصاد ایران، ساختار بانکی اجازه استفاده مؤثر از آن را نمیدهد.» به گفته او، بخشی از ترازنامه بانکها متشکل از داراییهای منجمد و درآمدهای صوری است و تعهدات عندالمطالبه آنها فشار سنگینی ایجاد میکند.

او هشدار داد: «افزایش نرخ بهره در این شرایط میتواند هزینههای بانکها را بیشتر کرده و حتی نتیجه معکوس بدهد. مشکل دیگر، سلطه نه فقط دولت بلکه گروههای ذینفوذ بر سیاست پولی است که استفاده از ابزارهای کلیدی را محدود میکند.»

معاون سیاستگذاری پولی بانک مرکزی در پایان، «هدایت اعتبار» را راهحل کوتاهمدت و اصلاح ساختار بانکی را نسخه بلندمدت عنوان کرد و تأکید داشت که بدون این اصلاحات، هر ابزار سیاست پولی در چرخه فشارهای تورمی فرسوده میشود.