چرا اوراق مسکن پرواز کرد؟

در حال حاضر بانکها برای پرداخت وام خرید مسکن باید نرخ سود ۱۸درصد را رعایت کنند که این نرخ از نظر بانکها هیچ جذابیتی برای پرداخت تسهیلات ۱۵ تا ۲۰ ساله را ندارد.

بازار وام خرید مسکن هم به «حباب قیمت» دچار شد. بیتدبیری در کنار دلخوشی به یکسری آرامبخش برای تنظیم بازار باعث شده است «با وجود سطح پایین تقاضا» قیمت اوراق وام ملکی به قله تاریخی صعود کند. هزینه دسترسی خریداران مصرفی به وام مسکن به نزدیک ۳۰درصد ارزش وام رسیده که با توجه به «نرخ واقعی سود این تسهیلات» وجود حباب در قیمت اوراق (امتیاز وام) محرز است. بررسیها نشان میدهد سیاستگذار پولی به جای تصمیمات فرعی برای تنظیم بازار وام مسکن میتواند با بسته چهار منظوره، «دسترسی به وام» را احیا کند.

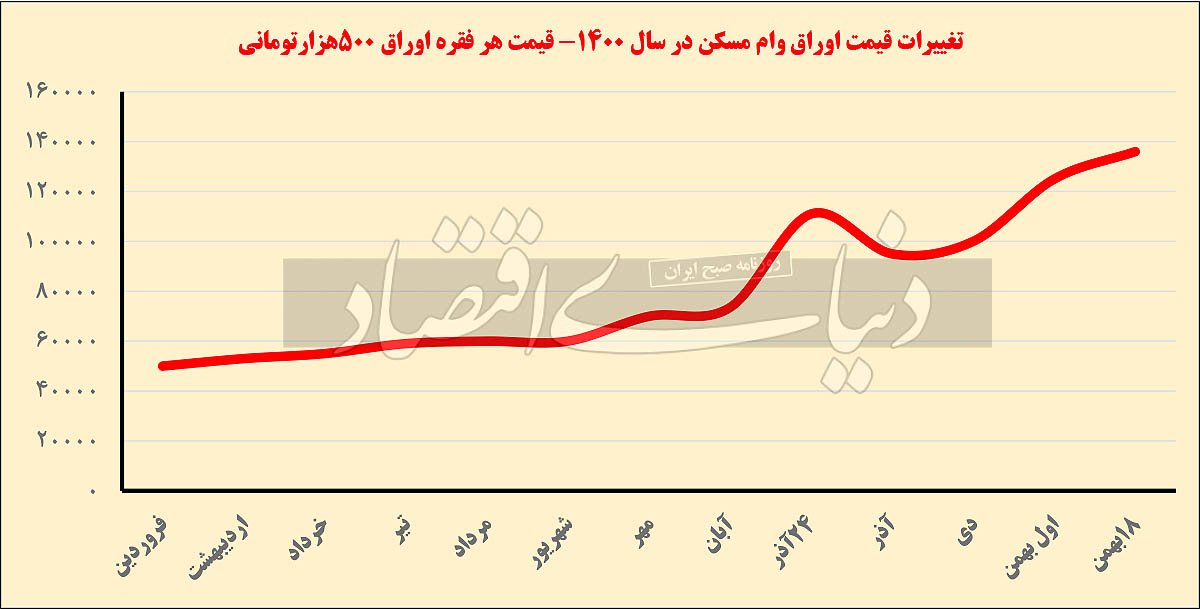

به گزارش دنیای اقتصاد، تقاضای مصرفی مسکن در مقطعی که «قیمت آپارتمان» فاز پساجهش را تجربه میکند، برای بهرهبرداری از شرایط نسبتا مناسب موجود، پشت دیوار «قیمت خرید وام» متوقف مانده است. گزارش «دنیایاقتصاد» از بازار خرید و فروش امتیاز وام مسکن حاکی است، قیمت اوراق وام خرید خانه در میانه زمستان 1400، رکورد جدیدی در مسیر صعود تند به ثبت رساند. روز دوشنبه -18 بهمن 1400- قیمت هر فقره اوراق تسهیلات خرید مسکن به رقم 136هزار تومان رسید بهطوری که این قله قیمتی، از یک رکورد نگرانکننده از «وضعیت متشنج وام مسکن برای مصرفکننده» خبر میدهد. بهای دسترسی به وام خرید مسکن نسبت به زمستان سال گذشته، 130درصد رشد کرده است. آیا سیاستگذار پولی و همچنین سیاستگذار مسکن به تبعات «از دسترس خارج شدن وام خرید خانه» آگاه هستند؟ شواهد موجود نشان میدهد، «قدرت خرید خانهاولیها»، اولویت سیاستگذار نیست چون اگر بود، از «آرامبخش» به جای «نسخه اصلی» برای مهار وضع موجود استفاده نمیشد.

چرا اوراق مسکن پرواز کرد؟

قیمت «اوراق» وام خرید مسکن یا همان بهای «امتیاز» وام مسکن درست از پاییز امسال یعنی مقطعی که «سقف وام خرید خانه با اوراق، به 2 برابر افزایش پیدا کرد»، وارد فاز صعود شد.

تا پیش از آن، قیمت اوراق مسکن در کانال 40 و 50 و حداکثر60هزار تومان به عنوان «پایینترین سطح قیمتی» در نوسان بود که البته علت این «قیمت پایین»، قدرت تقریبا صفر وام مسکن برای پوشش قیمت خرید آپارتمان در تهران و دیگر شهرهای کشور بود.

طی سه سال گذشته که میانگین قیمت مسکن در پایتخت حداقل 6 برابر شد و در دیگر شهرها نیز رشد بالای 300درصد را تجربه کرد، «سقف وام خرید مسکن» ثابت ماند تا به زعم سیاستگذار، «بازار مسکن از رشد قیمت ناشی از تحریک تقاضا» در امان بماند؛ تصوری پوچ که طی ادوار گذشته به پشتوانه آن، «خانهاولی»ها برای حضور در بازار مصرفی مسکن از محل عقیمشدن قدرت وام مسکن در برابر تورم، سرکوب شدند.

قدرت پوششی وام خرید مسکن در نیمه اول امسال در پایتخت به حدود 3 تا 4 مترمربع رسید. این یعنی، وام کاریکاتوری برای خرید مسکن. اگر آن تصور سیاستگذار درباره «اثر تورمی افزایش وام خرید مسکن» صادق بود، در حداقل دو سال گذشته که «استفاده از وام خرید مسکن برای صاحب خانه شدن به خاطر بیاثر شدن قدرت آن به شدت کاهش پیدا کرد»، روند رشد قیمت خانه نیز باید متوقف میشد، اما این اتفاق نیفتاد تا نادرستی این مدل طرز فکر برای سیاستگذاری مسکن، باز هم اثبات شود. پیشتر یکبار هم در اواخر دهه 80 جلوی ترمیم قدرت خرید وام مسکن گرفته شد که آنجا هم، قیمت مسکن بیتفاوت به متغیر وام، تحتتاثیر متغیرهای اصلی دچار جهش شد.

طی نیمه اول امسال به خاطر بیاثر شدن قدرت خرید وام مسکن در برابر سطح متورم قیمت خانه، تقاضا در بازار اوراق مسکن به شدت کاهش یافته بود و همین موضوع باعث نوسان قیمت اوراق در پایینترین کانال ممکن شد.

اما از ابتدای پاییز 1400، تحتتاثیر سقف جدید وامهای خرید مسکن، افزایش خفیف تقاضا از یکسو و کاهش عرضه اوراق توسط سرمایهگذاران بازار اوراق (کسانی که امتیاز وام خرید مسکن را با سپردهگذاری در حساب بانکی در اختیار دارند اما از فروش آن پرهیز میکنند تا از رشد بیشتر قیمت اوراق در آینده نفع ببرند) باعث شد موتور تورم اوراق مسکن روشن شود. طوری که در آذر ماه، قیمت هر فقره اوراق از مرز 100هزار تومان گذشت. در دهه سوم آذر ماه، سیاستگذار پولی برای کنترل تورم اوراق مسکن، یک آرامبخش تجویز کرد که بر اساس آن، «استفاده از وام خرید مسکن با استقلال 50درصدی برای خرید اوراق روبهرو شد.» این آرامبخش اینگونه است که اگر در تهران یک زوج بخواهد برای استفاده از وام خرید مسکن، سقف تسهیلات را که 480میلیون تومان است دریافت کند میتواند به جای خرید اوراق معادل کل این رقم، برای 240میلیون تومان، اوراق تهیه کند. تصور این بود که با کاهش وابستگی وام خرید مسکن به اوراق به میزان 50درصد، جلوی رشد قیمت اوراق گرفته میشود. اما به فاصله یک ماه بعد از اجرای این طرح، «قیمت اوراق در بهمن امسال» با شیبی تندتر از قبل در مسیر صعود قرار گرفته است.

رکورد جدید قیمت اوراق -136هزار تومان به ازای هر فقره- به معنای «ابرهزینه دسترسی به وام خرید خانه» است. در حال حاضر یک گروه در بین عوامل تصمیمگیر بانکی درباره «علت پرواز قیمت اوراق وام مسکن» فکر میکنند مشکل به «حجم تقاضای خرید» و «مسائل فنی در بازار سرمایه و فرابورس» مربوط میشود و چون اینگونه به قضیه نگاه میکنند -تنزل اصل مشکل به موضوع پیشپا افتاده- سرگرم تجویز آرامبخشهای بعدی برای کنترل روند رشد قیمت فروش اوراق مسکن هستند. اما گروهی دیگر، «فراتر (کاملتر) از این به موضوع نگاه میکنند» و معتقدند «الگوی فعلی تامین وام خرید مسکن برای مصرفکننده» به جراحی اساسی و در عین حال ساده نیازمند است. بررسیهای «دنیایاقتصاد» درباره اصل مشکل مشخص میکند، «کانالیزه شدن مسیر دسترسی به وام خرید مسکن» باعث بروز تبعات بعدی این «مسیر محدود» شده که مهمترین آن «پرواز قیمت خرید امتیاز وام مسکن» و از دسترس خارج شدن آن برای مصرفکننده تسهیلات است.

هزینه وام مسکن «ابرهزینه» شد

در حال حاضر نزدیک به 30درصد از مبلغ وام خرید مسکن صرف «خرید امتیاز» میشود. این یعنی «ضربه کاری به قدرت خرید مصرفکننده» بعد از ضربه اول ناشی از جهش قیمت مسکن.

هر یکمیلیون تومان وام مسکن نیازمند خرید دو فقره اوراق 500هزار تومانی است که با قیمت دو روز پیش (136هزار تومان به صورت قیمت میانگین)، رقم نهایی ارزش فروش امتیاز تسهیلات خرید مسکن در تهران و شهرهای مختلف کشور، قابل محاسبه است. (در شهرهای بزرگ سقف وام خرید مسکن ترکیبی 400میلیون تومان و در شهرهای کوچک نیز 320میلیون تومان است.)

طی دو سه ماه اخیر، بازار خرید مصرفی مسکن در برخی مناطق شهری به واسطه سقف جدید وام با یک تحرک هر چند خفیف اما محسوس مواجه شد. البته این افزایش نسبی تقاضا برای تبدیل خانه توسط مصرفکنندهها و بخش بسیار ناچیزی هم از سوی خانهاولیها صورت گرفت. علت آنکه تقاضا به شکل محسوس با وام جدید خرید مسکن تحریک نشده، «اثر پوششی وامهای جدید» است که هنوز به میزان موثر خود نرسیده است. در تهران قدرت پوششی وام ترکیبی به 16 مترمربع رسیده است که تا حداقل 30 تا 40 مترمربع پوشش، فاصله بسیار زیادی دارد.

پل دسترسی به «وام ارزان»

بررسیهای «دنیایاقتصاد» درباره وضعیت فعلی (آشفته) بازار وام خرید مسکن حاکی است، «تامین تسهیلات از مسیر واسطهگری» باعث شده به فراخور شرایط بازارهای بورس و مسکن، تسهیلات مصرفی خرید مسکن از دسترس مصرفکنندهها خارج شود. در حال حاضر و طی حداقل یک دهه گذشته، شبکه بانکی وام خرید مسکن را عملا از طریق «خرید و فروش امتیاز وام در بازار سرمایه» برای مصرفکننده تامین کرده است. این مسیر مشکلدار به خاطر این طراحی شده که «بانکها رغبتی به پرداخت تسهیلات بلندمدت با نرخ سود تکلیفی» ندارند.

به خصوص در سالهایی که «انتظارات تورمی» و همچنین «تورم عمومی» بالا میرود، بانکها از پرداخت تسهیلات بلندمدت با نرخ سود پایینتر از سطح مورد انتظار انصراف میدهند. این مهمترین مشکل (اصل مساله) در بازار وام خرید مسکن است. طی سه سال گذشته که انتظارات تورمی و همینطور تورم عمومی صعود تند کرد، سهم مسکن از تسهیلات بانکی به حدود 5درصد از کل تسهیلات رسید در حالی که پیشتر، این رقم بالای 15 تا 20درصد بود. از طرفی، تنها مسیر موجود برای دسترسی به وام خرید مسکن، «سپردهگذاری حداقل یکساله» است که آن هم به خاطر تورم ماهانه مسکن و کاهش ارزش واقعی پول نقد، افراد برای صاحبخانه شدن اصلا تمایلی به سپردهگذاری به امید دریافت وام مسکن در آینده را ندارند. وقتی طی یکسال، میانگین قیمت مسکن در تهران بیش از 60درصد افزایش پیدا میکند (سه سال گذشته)، دلیلی برای «یکسال انتظار دریافت وام خرید خانه» وجود ندارد. در نتیجه، شبکه بانکی در قالب یک حساب بانکی، به کسانی که قصد سرمایهگذاری روی اوراق تسهیلات مسکن را دارند، اوراق میدهد تا این دارایی مالی در بازار سرمایه به متقاضیان خرید خانه که به دنبال وام مسکن هستند فروخته شود. این موضوع باعث اثرپذیری «قیمت خرید و فروش اوراق مسکن از متغیرهای بیرونی» شده است که در نهایت صعود تاریخی قیمت خرید وام مسکن را موجب شده است. در حال حاضر سیاستگذار لازم است یک «بسته چهار منظوره» برای نجات بازار وام خرید مسکن و دیواربرداری از مسیر دسترسی مصرفکننده به این تسهیلات، تدارک ببیند. هدف این بسته، «دسترسی ارزان به وام مسکن» است. در گام اول به شکل شناور (قابل برگشت به وضعیت قبلی)، میتواند ممنوعیت 4ماهه فروش اوراق از زمان خرید برداشته شود.

این ممنوعیت از سالها پیش برای جلوگیری از سوداگری در بازار وام مسکن اعمال شد. اما اکنون که در فاصله دو ماه قیمت اوراق 33درصد صعود میکند و خریداران دو ماه پیش اوراق تمایل به فروش برای سودگیری را دارند، لغو این ممنوعیت میتواند باعث افزایش عرضه اوراق در بازار معاملات امتیاز وام مسکن شود. در عین حال به محض تغییر شرایط، سیاستگذار میتواند ممنوعیت قبلی را دوباره برگرداند. گام دوم در این بسته میتواند «افزایش پایه انتشار اوراق دستاول» باشد. در قالب حساب بانکی منتشرکننده اوراق مسکن، ماهانه معادل تقریبا 30 تا 35درصد از منابع این حساب، اوراق منتشر میشود. این نرخ بر اساس حفظ تعادل منابع و مصارف حساب اوراق مسکن، از همان سال اول طراحی این حساب، تعیین شده است. اما این ظرفیت وجود دارد که متناسب با شرایط بازار مسکن و حجم تقاضا، این نرخ نیز به شکل شناور تغییر کند تا علاوه بر حفظ تعادل منابع و مصارف حساب اوراق مسکن در بلندمدت، امکان حفظ تعادل قیمت اوراق در بازار معاملات امتیاز وام مسکن در کوتاهمدت نیز به وجود بیاید. گام سوم که اصولی است، «جذابیتسازی برای بانکها بابت پرداخت تسهیلات بلندمدت خرید مسکن» است.

در حال حاضر بانکها برای پرداخت وام خرید مسکن باید نرخ سود 18درصد را رعایت کنند که این نرخ از نظر بانکها هیچ جذابیتی برای پرداخت تسهیلات 15 تا 20 ساله را ندارد.

این در حالی است که «نرخ سود» وام اوراق مسکن که اسمی 5/ 17درصد است، با لحاظ قیمت خرید اوراق با سطح قیمتی 120هزار تومان، 7/ 25درصد در واقعیت تمام میشود. اکنون که قیمت اوراق بالای 130هزار تومان است که نرخ سود هم بیشتر است. به این ترتیب اگر بانکها اجازه پیدا کنند با نرخ سود متناسب با قیمت تمام شده تسهیلات بلندمدت خرید مسکن، این تسهیلات را در اختیار مصرفکننده قرار دهند، از یکسو «مسیر با واسطه برای دسترسی به وام خرید خانه» جای خود را به مسیر بیواسطه میدهد و از سوی دیگر، «هزینه دسترسی» مصرفکننده هم از سطح فعلی به مراتب پایینتر میآید. گام چهارم در بسته نجات وام خرید مسکن، «تشکیل بازار رهن ثانویه» به معنای واقعی نه حرکات نمایشی است. در بازار رهن ثانویه، «تسهیلات بلندمدت خرید مسکن که بانکها به خریداران خانه پرداخت کردهاند، از طریق انتشار اوراق رهنی در بازار سرمایه، برای بانکها نقد میشود و اصل و سود تسهیلات به جای آنکه در مدت 15 تا 20 سال برگردد، یکجا در اختیار بانکها قرار میگیرد.» در حقیقت، بدهی وامگیرنده به بانک، به خریدار اوراق رهنی منتقل میشود. این کار باعث میشود حداقل 50هزار میلیارد تومان منابع جدید در اختیار شبکه بانکی برای پرداخت دوباره تسهیلات قرار بگیرد که نتیجه آن پرداخت وام خرید مسکن بدون سپرده به مصرفکننده است. در شرایط موجود البته، به موازات ساماندهی بازار تسهیلات مسکن لازم است «عرضههای منجمد شده در بازار ملک» از طریق اهرم مالیاتی، آزاد شود و آپارتمانهای بلااستفاده وارد بازار مصرف شود تا تحریک توام عرضه و تقاضا به احیای رونق پایدار منجر شود.