سعید درخشانی کارشناس بازار سهام در دنیای اقتصاد نوشت:

از سال ۱۳۸۵ شمسی و با تغییرات جدید مدیریتی و افزایش سرعت خصوصیسازی صنایع و شرکتهای بزرگ دولتی، به مرور وزن شرکتهای کامودیتی (کالا) محور در بازار سرمایه بیشتر شد؛ روندی که از اواخر سال ۸۵ و با خصوصیسازی فولاد مبارکه و ملی مس شروع شد، آرایش شرکتهای موجود در بازار را نسبت به قبل از سال ۸۵ به کلی تغییر داده و وزن شرکتهای کالا محور را به طرز محسوسی بالا برده است بهطوریکه در بین ۳۰ شرکت بزرگ بازار که ارزش بازار حدودا ۷۵۰ هزار میلیارد تومانی دارند.

فقط ۴ شرکت بانک ملت و مپنا و مخابرات و همراه اول در صنایعی به جز صنایع کالا محور فعالیت دارند و مجموع ارزش بازار آنها حدود ۱۰۰ هزار میلیارد تومان و کمتر از ۱۴ درصد از مجموع ۳۰ شرکت بزرگ است. در حال حاضر ارزش بازار شرکتهای موجود در کل بازارهای بورس و فرابورس حدود ۱۳۵۰ هزار میلیارد تومان است که سهم صنایع کالا محور حدود ۹۰۰ هزار میلیارد تومان است که دقیقا دو سوم (۶۶ درصد) از وزن کلی بازار را تشکیل میدهد.

با توجه به واقعیت فوق تحلیل بازارهای کالایی اعم از نفت و فلزات و بازار جهانی از اهمیت ویژهای در تحلیل و شناخت کلی بازار بورس تهران برخوردار است. در این مقاله میخواهیم بدانیم که آیا از اساس این فرضیه درست است یا نه و به خاطر همین رفتار شاخص بعد از سال ۸۴ را مورد بررسی قرار داده و تلاش شد تا رابطه آن با قیمت نفت بررسی شود.

ریزش ۴۰ درصدی بورس در سال ۸۷

شاخص بورس در انتهای سال ۸۵ در حوالی ۹۴۰۰ قرار داشت که خصوصیسازی بزرگ شروع شد، بازار سرمایه از آن تاریخ سه نزول یا اصلاح عمده در قیمتها را شاهد بوده است. اولین افت جدی بازار در تیر ماه سال ۱۳۸۷ رخ داد، شاخص بورس از یک قدمی ۱۳ هزار واحدی ناگهان تغییر مسیر داد و به سرعت طی حدود ۹ ماه تا حوالی ۸ هزار واحد اصلاح کرد.

اصلاحی نزدیک به ۴۰ درصدی در شاخص، این تاریخ شمسی مقارن با سال ۲۰۰۸ میلادی است که برابر با بحران مالی سال ۲۰۰۸ جهانی است که از بازار مسکن آمریکا شروع شد و دامنه به سرعت به بانکهای بزرگی همچون لمن برادرز و مریل لینچ و واشنگتن میوچیال رسید و شوک اقتصادی بزرگی به بازارهای مالی دنیا وارد کرد.

آن چیزی که بر بورس تهران تاثیر گذاشت عواقب این بحران بهدلیل افت شدید قیمت نفت و فلزات بود؛ بهطوریکه قیمت نفت از ۱۴۰ دلار در هر بشکه طی چند ماه به کمتر از ۳۰ دلار در بشکه رسید یا قیمت فلز مس از ۸۶۰۰ دلار بر هر تن به کمتر از ۳ هزار دلار رسید، قیمت شمش فولادی نیز از بالای هزار دلار در هر تن به ۲۰۰ دلار رسید. نتیجه این افت کاهش سودآوری شرکتهای تولیدکننده فولاد و مس و روی و شرکتهای فعال در بازار نفت و مشتقات نفتی و در نتیجه کاهش عمومی سطح قیمتها بود بهطور مثال قیمت هر سهم فولاد مبارکه حدود ۷۰ درصد اصلاح شد. بعد از سال ۲۰۰۸ و اقدامات دولتهای مختلف در مهار بحران و بازگشت ثبات نسبی به بازارها دوباره قیمتهای جهانی رشد کرد و بازار تهران در مدار رشد قرار گرفت؛ رشدی که بهصورت پیوسته تا سال ۹۲ ادامه یافت؛ رشد قیمت ارز از سال ۹۱ باعث تشدید رشد بازار سهام تهران شده و شاخص بورس تا ۸۹ هزار واحد بالا آمد.

علت ریزش سهام در سال ۹۲

دومین افت بزرگ بورس تهران در ۱۶ آذر سال ۹۲ و در یک قدمی ۹۰ هزار واحدی شروع شد و شاخص تا سطح ۶۱ هزار واحد اصلاح شد؛ اصلاحی حدود ۳۲ درصدی در شاخص، اما علت این افت چه بود؟ اگر نمودار قیمت نفت را داشته باشید متوجه یک افت سنگین دیگر در قیمت نفت در این سال خواهید شد؛ همانطور که قبلا اشاره شد.

بعد از بحران مالی سال ۱۳۸۷ شمسی بازارها با کمک دولتها روند صعودی به خود گرفتند که تا ۵ سال بعد ادامه یافت؛ اما در سال ۹۲ دوباره با کاهش عمومی سطح قیمتهای نفت و فلزات در بازارهای جهانی مواجه شدیم. قیمت نفت که دوباره به بالای ۱۰۰ دلار رسیده بود و با کاهشی ۷۵ درصدی به ۲۶ دلار در هر بشکه رسید.

قیمت مس که بالای ۱۰ هزار دلار بود به ۴۳۰۰ دلار رسید. قیمتهای شمش فولاد و روی و... هم افت سنگینی را تجربه کردند تا دوباره بهانه کاهش قیمتها را در بازار سرمایه فراهم آورند، در هر دو بحران بازارهای جهانی، نرخ ارز در ایران ثابت ماند و تغییری نکرد. افت بازار دو سال به طول کشید و سپس دوباره با افزایش قیمتهای جهانی نفت و فلزات دوباره رونق در بازار سرمایه حاکم شد تا با شوک ارزی سال ۹۶ و ۹۷ این روند شدت گرفت، ولی در مهر سال ۹۷ دوباره ورق برگشت و شاخص بورس سومین اصلاح بزرگ خود را شاهد بود، شاخص از حوالی ۱۹۶ هزار واحد به حدود ۱۵۴ هزار واحد رسید؛ افتی در حدود ۲۲ درصد که خاطره بدی برای سهامداران در سال گذشته رقم زد.

ریشهیابی سومین افت بزرگ شاخص

آیا بازهم ردپای نفت در میان است؟ بله کاملا درست است. در این مورد قیمت نفت که تا ۷۷ دلار در هر بشکه پیش رفته بود به سطح ۴۲ دلار در هر بشکه رسید، نرخ ارز صنایع و شرکتها عمدتا در سامانه نیما ثابت ماند (حوالی ۷۵۰۰ تومان). البته اصلاح قیمت نفت ۴ ماه بیشتر طول نکشید و با برگشت قیمت نفت شاخص بورس نیز بعد از ۴ ماه استراحت و اصلاح قیمتی دوباره مسیر صعودی در پیش گرفت تا به امروز.

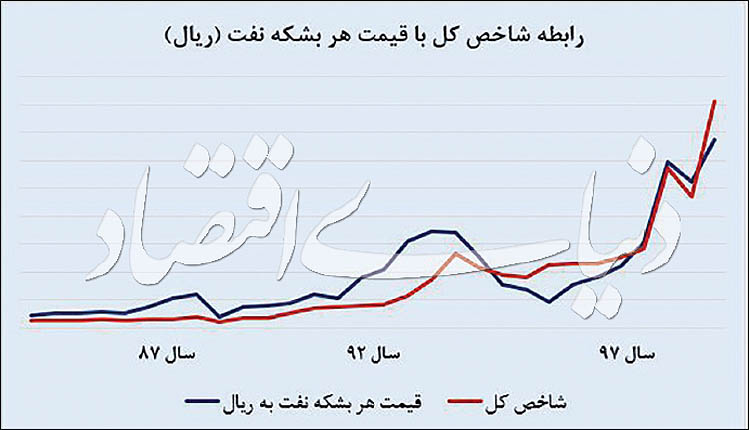

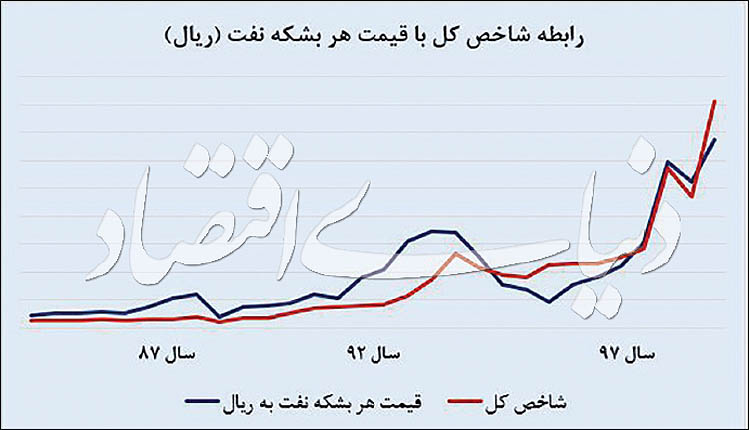

برای سادهسازی و نتیجهگیری بهتر نمودار رابطه نفت و شاخص نیز در ادامه آورده شده است، ولی باید توجه داشت که روند قیمتی خود نفت باید با نرخ روز ارز ارزشگذاری شود، مثلا در سال ۸۵ قیمت نفت حدودا ۶۰ دلار و خود دلار نیز ۸۶۰۰ ریال بوده که نرخ هر بشکه نفت حدود ۵۱۶ هزار ریال بود، نرخ امروز دلار حدود ۱۱ هزار و ۴۰۰ و هر بشکه نفت نیز ۵۸ دلار است که نرخ هر بشکه نفت ۶ میلیون و ۶۱۲ هزار ریال خواهد بود.

حال اگر تغییرات قیمت هر بشکه نفت بهصورت ریالی را در کنار شاخص بورس تهران قرار بدهیم رابطه معناداری بین آنها خواهیم یافت، نمودار شکل زیر:

با تطبیق این دو شاخص میتوان نتیجهگیری کرد که علت افتهای شدید شاخص طی ۱۵ سال اخیر هر سه بهخاطر افت قیمت نفت و فلزات و عدم همراهی قیمت ارز برای تخفیف اثرات این افتها در اقتصاد بوده است، اصلاحی که این روزها در بازار سرمایه در حال رخ دادن هست تطابقی با واقعیت تاریخی خود ندارد، زیرا قیمت نفت و فلزات در قیمتهای پایین به سر میبرند و اصلاح و ریزشی در قیمت جهانی نفت طی هفتههای اخیر نداشتهایم، در بسیاری از موارد قیمتهای انواع کامودیتیها نزدیک به قیمتهای تمام شده معادن و تولیدکنندگان (حتی در بخش نفت هم تولید نفت آمریکا از محل نفت شِیل در حوالی قیمت تمام شده است) بنابراین احتمالا افت فعلی بازار در اثر هیجانات منفی و کاذب بوده که بهنظر میرسد تداومی نخواهد داشت و بازار سرمایه بعد از فروکش کردن این هیجانات به مسیر صعودی خود ادامه خواهد داد.