در صورتیکه سیاستگذار برای تامین کسریبودجه از انتشار اوراق جلوگیری کند، به کاهش نرخ سود اوراق دولتی دامن زده و تعادل در بازار سرمایه را بههم خواهد زد که با افزایش انتظارات تورمی، اثر آن در بازارهای موازی مانند دلار و سکه نمایان خواهد شد.

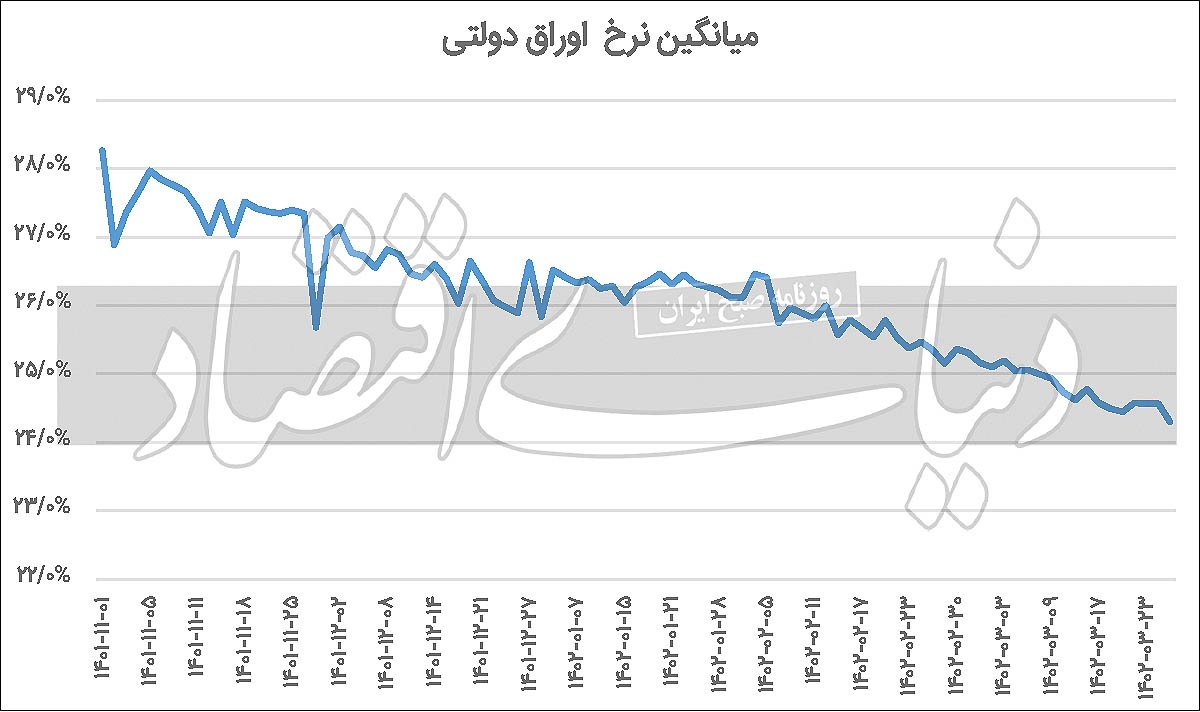

روند نرخ سود اوراق دولتی که از آن بهعنوان نرخ سود بدونریسک نامبرده میشود، از ابتدای خرداد سالجاری به کمتر از ۲۵درصد رسیده است. این کاهش نرخ سود، به دلیل کاهش عرضه اوراق دولتی بودهاست. آمارها نشان میدهد ارزش بازار صندوقهای درآمد ثابت افزایش داشته و در مقابل شاخصکل روندی نزولی را در پی گرفتهاست.

به گزارش دنیایاقتصاد، پیشبینیها نشان میدهد در صورتیکه انتشار اوراق دولتی همین روال را ادامه دهد، تاثیر آن روی بازار سهام قابلمشاهده بوده و سبب تغییر روند در نرخ بازدهی بازارهای دارایی شده و در نتیجه سبب خروج پول از بازار سهام و ورود به بازارهای موازی خواهد شد.

هنگامی که ساختار اقتصادی نامناسب یا مبهم باشد تمام بخشهای فعال در اقتصاد با مشکلات اساسی و گرههایی کور مواجه خواهند شد، بنابراین در بازارهای مالی ایران، تاکنون ساختار اقتصادی کارآ و اثربخشی بهصورت کامل اجرا نشدهاست تا بتوان مسائل اقتصادی و سرمایهگذاری را بهصورت دقیق مورد سنجش قرار داد. علاوهبر این با وجود برخی نظریههایی که در رابطه با برنامهریزی زیرساختهای اقتصادی که با شرایط کشور سازگار و منطبق باشد، در دانشگاهها و موسسات علمی و پژوهشی وجود دارد، قطعی و اثرگذار بر ساختار فعلی اقتصاد نیست.

در ادامه مرحله هویتیابی اقتصادی، روندهای متضاد بسیاری بهچشم میخورد. وجود ارتباط میان متغیرهای مرتبط با بازارهای تولید، سرمایه و پول، موجب درهمتنیدگی قسمتهای مختلف اقتصاد شدهاست. در همین چارچوب بخش اوراقبدهی در بازار سرمایه بازتابی از قسمتهای مختلف اقتصاد را نمایش میدهد. علاوهبر آن بخش یادشده دارای اثرگذاری قابلتوجهی در رفتار سایر بازارهای مالی و اقتصاد دارد.

گفتنی است که در نیمه دوم خرداد سال۱۴۰۱ دولت برای کاستن از مازاد تقاضای اوراقبدهی موجود در بازار شیوهای مداخلهگرایانه در پیش گرفت و افزایش عرضه اوراق را اعمال کرد. با وجود انتظارات تورمی بالا، سرمایهگذاری در داراییهای کمنوسان همچون اوراقبدهی و سپردههای بانکی برای سرمایهگذاران مانند تیغی دو لبهکار میکند.

از یکسو اوراق و سپردهها در اوضاع تورمی نسبت به سایر داراییهای پرنوسان، جانشین داراییهایی با ریسک بالایی بوده و از سوی دیگر نیز به دلیل کم یا ثابتبودن تغییرات قیمت آنها امکان و فرصت سود کمتری دارند. دولت، عرضه اوراقبدهی را در بازار افزایش داد تا بتواند با پیشدستیکردن برای تامین کسریبودجه در پایان سالبهطور کافی پاسخگوی مازاد تقاضای اوراق نیز باشد. طبق گزارش بانکمرکزی، آخرین آمار نرخ سود بینبانکی در ۱۴ تیرماه سالجاری، ۴۴/ ۲۳درصد ثبت شدهاست.

بررسیها نشان میدهد میانگین هندسی نرخ سود بینبانکی از ۱۶ تیر ۱۴۰۱ تا تاریخ ۱۴ تیر ۱۴۰۲ به میزان ۵۱/ ۲۱ درصد بوده و در همین دوره زمانی میانگین هندسی نرخ بازدهی ۱۰ صندوق با بالاترین ارزش خالص داراییها معادل ۲/ ۲۴درصد بوده است.

روند کلاسیک و تعدیل مداخلهای نرخ سود بانکی و صندوقها از اواسط دوره بهمن ۱۴۰۱ تا اواسط اردیبهشت ۱۴۰۲ نرخ سود بینبانکی که به آن نرخ سود استاندارد یا معیار هم گفته میشود، از ۱۷/ ۲۱درصد به ۵۵/ ۲۳درصد و در نیمه تیرماه به ۴۴/ ۲۳ درصد رسید.

در همین راستا نرخ بازده ۳ ماهه ۱۰ صندوق درآمد ثابت (ETF) با بالاترین ارزش خالص داراییها در سهماهه منتهی به ۱۳ اردیبهشت سالجاری ۷۴/ ۶ بودهاست. این نرخ بازدهی در سهماهه منتهی به ۱۳ بهمن ۱۴۰۱ بهطور تقریبی ۰۶/ ۶درصد گزارش شدهاست.

در ادامه با افزایش نرخ بازده ETFها و پیدایش روند صعودی و حرکت سرمایهها به سمت سرمایهگذاری در صندوقهای با درآمد ثابت، تقاضا برای آنها بیشتر شد. از همینرو در طرف دیگر نیز با کاهش تقاضای بینبانکی، نرخ سود بینبانکی نیز شروع به کاهش کرد.

با استناد به دادههای موجود ارزش یک ساله بازاری ۱۰ صندوق درآمد ثابت قابلمعامله با بالاترین ارزش به میزان ۵/ ۸۵همت است. در مدت زمان مذکور ارزش معاملات صندوقهای «سپید دماوند»، «افرا نماد پایدار» و «نوع دوم کارآ» به ترتیب ۱/ ۱۶، ۳/ ۱۳ و ۱/ ۱۳همت گزارش شدهاست. بنابر تلاش دولت برای تامین کسریبودجه و تنظیم نرخ سود بینبانکی موجب شد تا ارزش بازاری صندوقهای درآمد ثابت نیز همچون سایر درآمدهای کمنوسان با مشکلات ناشی از وجود موانع برای رشد حجمشان روبهرو شوند.

به همین جهت گرفتارشدن میانگین نرخ سود صندوقهای درآمد ثابت در رقم ۲/ ۲۴درصد و افزایش نرخ سود بین بانکی به ۲۱/ ۲۳ درصد نمایانگر کاهش اختلاف میان این دو نرخ است.

در همین راستا ادعاهای واردشده بر عدمتحرک کافی سرمایهها از سمت بانک بهسوی بازارهای مالی نمونهای مهم برای این مورد صندوقهای درآمد ثابت است، زیرا طبق گزارشها دو تیپ از اشخاص تمایل بالایی برای سرمایهگذاری در این نوع از صندوقهای با نوسان پایین دارند که اولین دسته افراد سرمایهگذاران محتاطی هستند که تمایلی به تحمل ریسک نداشته و تنها بهدنبال کسب بازدهی بالاتر از بانک هستند و دومین دسته آن معاملهگرانی حرفهای هستند که قصد دارند در کنار سهام شرکتها یا صندوقهای سهامی، در داراییهایی با ریسک کمتر نیز سرمایهگذاری کنند و از این طریق ریسک کلی سرمایهگذاری خود را کاهش دهند، بنابراین در شرایطی که انتظارات تورمی گریبانگیر بسیاری شده و فشار آن، از مردم گرفته تا بنگاههای اقتصادی و حتی نهادهای دولتی را تحتتاثیر قرار دادهاست.

این فشار موجب فرار اشخاص ریسکگریز و محتاط از خرید سهام شده و بیشتر به سمت صندوقهای درآمد ثابت هدایت میشوند.

مقایسه روند شاخصکل با ورود و خروج پول از صندوقهای درآمد ثابت نیز نشان میدهد که با افزایش ورود پول به این صندوقها، شاخصکل منفی بودهاست. از سوی دیگر میتوان گفت با افزایش ارزش بازار صندوقهای درآمد ثابت، تقاضا برای اوراق دولتی افزایشیافته و با کاهش عرضه اوراق دولتی توسط دولت، نرخ اوراق نیز کاهشی بوده و در نتیجه نرخ بازدهی این صندوقها کاهشی بوده و در نتیجه روی بازدهی کل بازار سهام نیز اثرگذار خواهدبود.

تاریکبودن چشمانداز اقتصادی همواره بزرگترین مشکل دوران رکود تورمی است. طبق تجربیات گذشته تقویت نیروهای خروج سرمایه از بازارهای مالی بهجای تسهیلگری در حرکت و انتقال سرمایه به آنها باعث گستردهترشدن سیاست انبساطی پولی شدهاست.

بدین صورت که کاهش ارزش دارایی صندوقهای درآمد ثابت و کاهش سهم آنها در بازارهای مالی علاوهبر بازارهای مالی، اثر ملموسی نیز بر روی سایر بازارهای اقتصادی گذاشته است. از طریق افزایش نرخ سود بینبانکی در بازهی زمانی سهماهه ثبتشده از اواسط بهمن سالگذشته تا اواسط اردیبهشت سالجاری با جایگزین شدن داراییهای پرنوسان مانند سکه و ارز بهجای صندوقهای درآمد ثابت شد. این روند یعنی افزایش سهم داراییهای پرریسک، تورم انتظاری را تحتتاثیر قرار میدهد، زیرا این امر معادل افزایش نگهداری پول در نزد مردم است. این شیوه ذکرشده مانند سیاستپولی انبساطی عمل کردهاست.

بهاینترتیب بنابر اصول رفتاری در دانش اقتصاد تشدید تورم به بسیاری از کسبوکارهای فعال آسیبرسانده و با تیزترشدن انتظارات تورمی و رکود در بازارهای موازی مانند دلار و طلا، صندوقهای درآمد ثابت بیش از پیش مورد تقاضا قرارگرفته و از اینرو، خرید و فروش سهام از رونق افتاده است.

در این راستا با کمترشدن سهم بازیگری این جنس از سهام در بازارهای مالی و با کاهش حجم موجود سرمایهی آنها، نهادهای مالی از حیث فرار افراد ریسکگریز با کاهش اعتماد مواجهند. بهنظر میرسد در صورتیکه سیاستگذار برای تامین کسریبودجه از انتشار اوراق جلوگیری کند، به کاهش نرخ سود اوراق دولتی دامن زده و تعادل در بازار سرمایه را بههم خواهد زد که با افزایش انتظارات تورمی، اثر آن در بازارهای موازی مانند دلار و سکه نمایان خواهد شد.