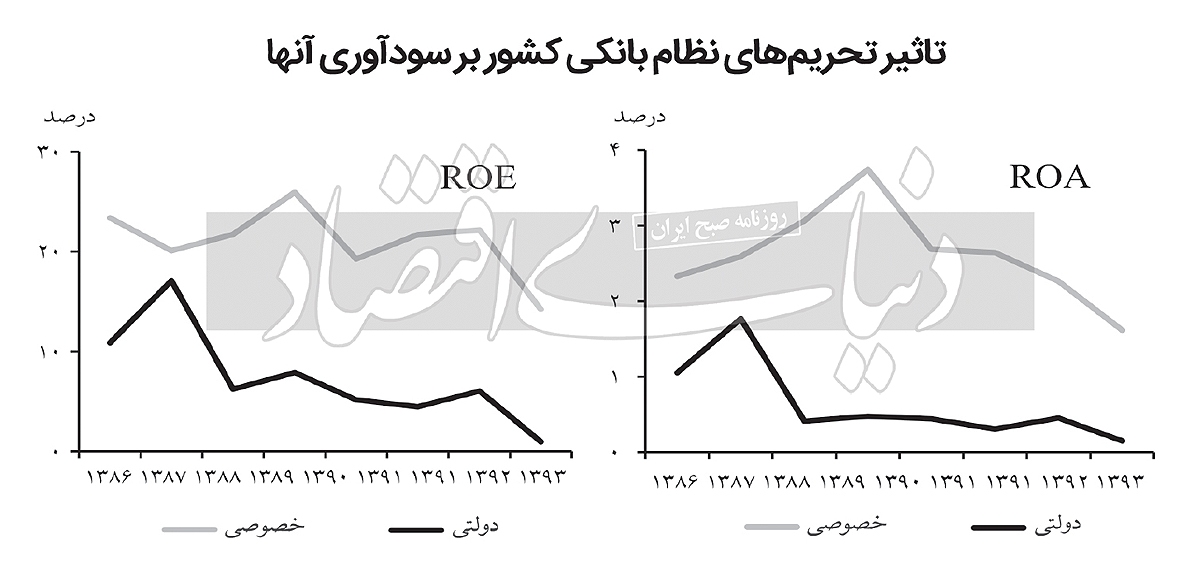

بررسی روند سالانه نسبتهای سودآوری نظام بانکی کشور در دوران اعمال تحریمهای بانکی نشان میدهد که دو نسبت نرخ بازدهی سهام و بازدهی داراییها تحت شرایطی که دامنه تحریم بانکهای دولتی طی دوره تحت بررسی مدام تشدید شده است، درمجموع دارای روند نزولی بوده است.

با افزایش تحریمها علیه نظام بانکی در سالهای ۱۳۹۰ و ۱۳۹۱، مشکلات متعددی گریبانگیر بانکهای ایرانی شد. این مشکلات نه تنها نظام بانکی، بلکه کل اقتصاد کشور را تحتتاثیر شدیدترین محدودیتها قرار داد. عملا شاهراه ورود سرمایه به کشور مسدود شد و سرمایهگذاری خارجی قطع شد. این موضوع شرکتهای داخل کشور را با مشکلات زیادی مواجه کرد.

به گزارش دنیای اقتصاد، از طرف دیگر خود نظام بانکی هم با مشکلاتی مواجه شد که مهمترین آنها کاهش سودآوری بانکها، عقب ماندگی نرمافزاری و سختافزاری و همچنین عقب ماندگی علمی این نظام بود. این گزارش تلاش میکند تا این آثار بر نظام بانکی را به شکل واضح بررسی کند.

از سال ۲۰۰۶ (۱۳۸۵)، در پی حمایت دولت وقت ایران از برنامه هسته ای، تحریمهای بینالمللی در ایران وارد فاز جدیدی شد. در این سال دو بانک دولتی صادرات و سپه تحریم شده و مراودات بینالمللی با این بانکها تقریبا به صفر رسید. پس از آن در سالهای پایانی دولت احمدینژاد، یعنی سالهای ۱۳۹۰ و ۱۳۹۱، شدت این تحریمها افزایش پیدا کرد. طی این دو سال، عملا با قطع دسترسی بانکهای ایرانی به سیستم سوئیفت، سیستم تجارت بینالمللی ایران به شدت تحتتاثیر قرار گرفت بهطوری که دیگر امکان مراودات تجاری با سایر کشورها وجود نداشت.

این کار هم سودآوری نظام بانکی و هم سودآوری کل کشور را به شدت تحتتاثیر قرار داد و رفته رفته ایران را از صحنه اقتصاد جهانی حذف کرد. از طرف دیگر به دلیل بانک محور بودن بخش اعظمی از اقتصاد ایران، نظام تامین مالی در کشور با مشکلات متعددی مواجه شد و با سختتر شدن جذب سرمایه خارجی در ایران، عملا میتوان گفت که فرآیند جذب سرمایه خارجی در ایران متوقف شد. این موضوع هم در توسعه کسب و کارها در ایران بیتاثیر نبود و منجر به ورشکستگی بسیاری از کسب و کارها در ایران شد. در نتیجه میتوان گفت که تحریم سیستم بانکی در ایران به دلیل نقش موثر بانکها در اقتصاد، بسیار مخرب بوده است.

در پژوهشی که در شماره ۲۸ فصلنامه پژوهشهای پولی و بانکی با عنوان «تاثیر تحریمهای نظام بانکی کشور بر سودآوری آنها» منتشر شده، پژوهشگران ذکر کرده اند که «بررسی روند سالانه نسبتهای سودآوری نظام بانکی کشور در دوران اعمال تحریمهای بانکی نشان میدهد که دو نسبت نرخ بازدهی سهام و بازدهی داراییها تحت شرایطی که دامنه تحریم بانکهای دولتی طی دوره تحت بررسی مدام تشدید شده است، درمجموع دارای روند نزولی بوده است.

همچنین از سال ۱۳۸۹ شمار بانکهای مورد تحریم کشور افزایش یافته و از سال ۱۳۹۰ نیز شدت تحریمها بر بانک مرکزی و قطع خدمات سوئیفت صورت پذیرفته است که نمود این امر در روند نزولی شده نسبتهای سودآوری بانکهای خصوصی از سال ۱۳۸۹ قابل مشاهده است.» این روند در نمودار گزارش به وضوح قابل مشاهده است.

این تحریمها منابع بانکی در خارج کشور را هم تحتتاثیر قرار داد. افراد بسیاری در داخل ایران حسابهای ارزی شخصی و تجاری در شعب خارجی بانکهای ایرانی داشتند که با اعمال تحریم ها، عملا استفاده از این سپردهها در خارج کشور با مشکل مواجه شد. از طرف دیگر بسیاری از تجار برای انجام مراودات خود از بانکهای خارجی استفاده میکردند که با افزایش تحریم ها، عملا امکان مراوده با تجار خارجی قطع شد و این موضوع بر اعتماد تجاری بسیار تاثیر داشت. همچنین این موضوع جذب منابع و سپردههای خارجی را هم به شدت مختل کرد.

افزایش مطالبات دراقتصاد از دیگر آثار تحریم سیستم بانکی بود. با اعمال تحریم و محدودیت شرکتها در تامین منابع ارزی موردنیاز خود از طریق بانکها، مشتریانی که منابع موردنیاز خودشان را از طریق گشایش اعتبار تامین میکردند، دچار مشکل شدند و به دلیل مکمل بودن تسهیلات ارزی و ریالی در فرآیند تولید، نتوانستند محصولات خود را طبق زمانبندی پیشبینی شده تولید کنند. از این رو، به علت عدمتوانایی در بازپرداخت تسهیلات خود، نظام بانکی با افزایش مطالبات روبهرو شد. افزایش ریسک اعتباری مبادلات خارجی از دیگر آثار تحریمها بود.

از زمان شروع اولین تحریم علیه بانکهای ایرانی، به دلیل نگرانی از بابت امنیت صادرات، ریسک اعتباری مراودات با ایران بالا رفته و نرخ پوشش بیمه صادرات کالا به ایران افزایش پیدا کرد و این مورد منجر به افزایش هزینهها و قیمت نهایی کالاهای صادراتی به ایران شد.

تحمیل هزینههای تامین مالی هم از آثار مهم تحریم بانکها بود. بانکها شاهراه اصلی ورود سرمایه به ایران محسوب میشدند. افزایش نرخ حق بیمه تسهیلات، نرخ تنزیل اسناد ایران در بانکهای خارجی، کارمزدهای بانکی پرداختی در مراودات با بانکهای خارجی، هزینه خرید از واسطه ها، هزینه کارمزد گشایش اعتبارات اسنادی، و سرانجام هزینههای جایگزینی کارگزاران بانکی، از جمله هزینههایی بودند که بانکهای ایران را تحتتاثیر قرار دادند.

یکی دیگر از آثار داخلی افزایش تحریم ها، کاهش اعتماد عمومی به بانکهای ایرانی بود. این موضوع موجب خروج بیشتر سرمایه از کشور به دلیل افزایش زمان و هزینه (در قسمت ورود کالا و خدمات از طریق گشایش ها) و تسری آن به سایر بخش ها، بهخصوص در بخش تولید است.

عقب افتادن بانکهای ایرانی در ارائه خدمات مختلف بانکی از دیگر تاثیرات تحریمها بود. بسیاری از خدمات تکنولوژی محور بانکهای ایرانی مانند خدمات کارتی، اینترنتی، موبایلی، اعتبارسنجی و بسیاری دیگر از خدمات تکنولوژی محور متکی بر واردات سخت افزارها و نرم افزارها از خارج بود.

تحریم نظام بانکی موجب شد که بانکها در واردات بسیاری از سخت افزارها با مشکل مواجه شوند و برای مثال میتوان به فرسوده شدن ناوگان کارتخوانهای بانکی یا ATMها اشاره کرد. از طرفی با قطع پشتیبانی نرم افزاری از نظام بانکی در ایران، بسیاری از بانکها در کشور با حفرههای امنیتی بزرگی مواجه شدند. جبران چنین عقب افتادگی در بخش نرم افزاری و سخت افزاری به سالها تحقیق و توسعه دانش نیاز داشته و دارد.

عقب افتادگی نظام بانکی از استانداردهای بینالمللی هم از دیگر مشکلات نظام بانکی پس از تحریم هاست. حوزه مدیریت سیستم بانکی از مهمترین حوزههایی است که به تحقیقات بسیاری نیاز دارد. حذف نظام بانکی ایران از بسیاری از مجامع جهانی موجب عقب افتادگی علمی نظام بانکی شد که افزایش پولشویی و جرایم مالی از نتایج آن بود.

کسب و کارهای داخلی به واسطه وابستگی زیاد به نظام بانکی هم تاثیرات بسیاری را از این تحریمها پذیرفتند. گشایش اعتبار و نقل و انتقالات مالی با سایر کشورها از اولین آثار تحریمهای نظام بانکی بر شرکتها بود. در زمان اعلام تحریمهای جدید علیه نظام بانکی، حجم عظیمی از منابع بانکها در اختیار بانکهای دولتی ملی، ملت، صادرات و سپه (نزدیک به ۸۰ درصد عملیات بانکی) بود و با تحریم این بانکها، گشایش اعتبار و نقل و انتقالات مالی با سایر کشورها دچار معضل شد.

در نتیجه این امر تمام شرکتهایی که مراودات آنها فقط توسط بانکهای ایرانی انجام میشد در بسیاری از فرآیندهای خود با مشکل مواجه شدند. نکته جالب اینجاست که بسیاری از این آثار پیش از اعمال تحریمها در سال ۱۳۹۱، در شماره ۱۱۱ ماهنامه بانک و اقتصاد در سال ۱۳۸۹ در پژوهشی با عنوان «اثرات تحریم بانکها بر اقتصاد و سیستم بانکی» پیشبینی شده بود و راهکارهایی هم ارائه شده بود، اما آنچه پس از گذشت سالها دیده میشود، کماکان گویای عدمتوجه سیاستگذار به هشدارها و راهکارهای پژوهشگران است.