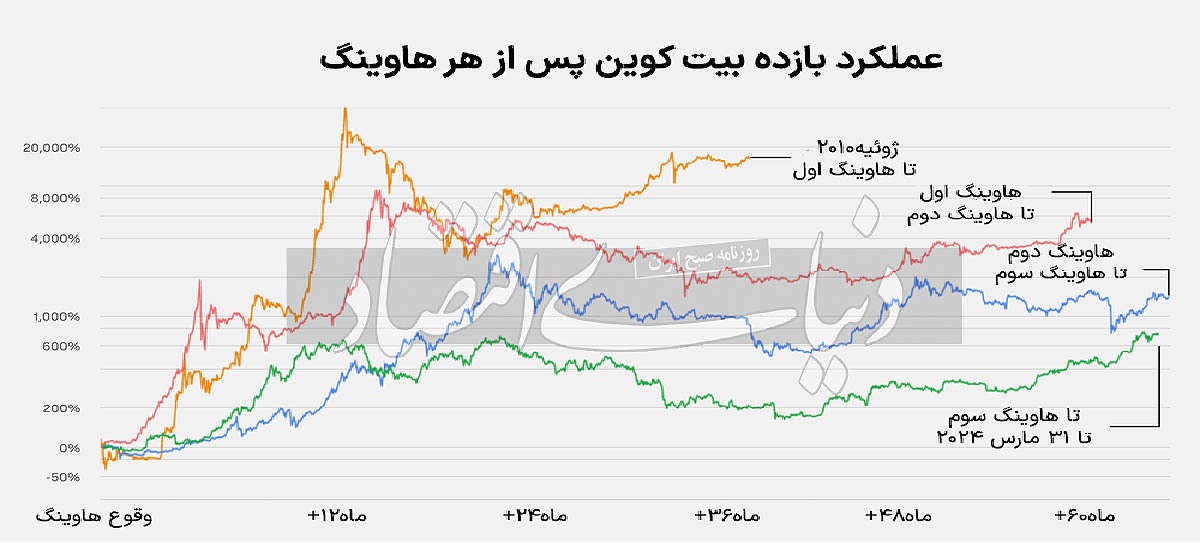

براساس دادههای تاریخی، معمولا بیشترین بازده بیتکوین پس از هاوینگ، پس از ۱۲ ماه پس از آن رخ میداد؛ البته در بازه زمانی دومین تا سومین هاوینگ، این مدت زمان به ۲۴ ماه افزایش پیدا کرده بود.

بامداد روز گذشته هاوینگ بیتکوین با استخراج ۴۸۰ هزارمین بلوک این شبکه انجام شد. این رویداد که هر چهار سال یکبار صورت میگیرد، تاثیر زیادی بر روند قیمتی بیتکوین دارد.

به گزارش دنیای اقتصاد، اما هاوینگ امسال، با راهاندازی یک پروتکل همراه بود که تحولی عظیم در شبکه ایجاد خواهد کرد. در این گزارش به تاثیرات هاوینگ چهارم بیتکوین پرداخته است که میتوان مهمترین عوامل را افزایش کاربرد بیتکوین، ادامه روند صعودی بازار، کاهش نوسانات و همچنین کاهش رشدهای انفجاری در بازار معرفی کرد.

روز گذشته چهارمین هاوینگ بیتکوین هم صورت گرفت. این واقعه هر ۴ سال یکبار روی میدهد و به واسطه آن پاداش استخراج هر بلوک نصف خواهد شد. این رخداد تاثیرات زیادی بر استراتژی فعالان حوزه رمزداراییها دارد و گستره عظیمی از معاملهگران تا استخراجکنندگان را در بر خواهد گرفت. معمولا هربار سوال فعالان بازار این است که پس از هاوینگ، قیمت چه خواهد شد. بررسیها نشان میدهد که در دوران تازه بیتکوین، افزایش کاربرد این رمزدارایی روند آن را در ریل صعودی نگاه خواهد داشت و با عمیقتر شدن آن، نوسانات آن کاهش خواهد یافت و انتظار رشدهای انفجاری در بازار وجود نخواهد داشت.

رخداد هاوینگ امسال یکی از متفاوتترین هاوینگهایی بود که بیتکوین تجربه کرده و ۸۴۰ هزارمین بلوک بیتکوین میتواند نقطه عطفی برای این شبکه باشد. با استخراج این بلوک عملا پروتکل Runes در این شبکه اجرایی شد که به کاربران شبکه اجازه میدهد تا توکنهای مثلی را روی آن ایجاد کنند.

پیشتر در دسامبر سال ۲۰۲۲، یک آپگرید در شبکه موجب شد کاربران بتوانند اطلاعاتی را از قبیل فایلهای عکس، ویدئو و دیگر اشکال اطلاعات را روی شبکه بیتکوین ذخیره کنند. این توکنها که به اسم Ordinals شناخته میشوند عملا به بیتکوین اجازه دادند که تا کاربری تازهای داشته و توکنهای NFT روی آن ایجاد شوند. پس از این آپگرید، خالق آن یعنی کیسی رودارمو (Casey Rodarmor) پیشنهاد تازهای را به جامعه توسعهدهندگان شبکه بیتکوین ارائه داد و آن، پروتکل Runes بود. به موجب این پروتکل امکان ایجاد توکنهای مثلی (fungible) روی شبکه بیتکوین فراهم میشود.

این به این معنی است که اپلیکیشنهای متفاوتی قابلیت اجرایی شدن بر بستر شبکه بیتکوین را خواهند یافت. شبکههای بلاکچینی مانند اتریوم یا بایننس چین، از ابتدا طوری طراحی شده بودند که توسعهدهندگان مختلف میتوانستند اپلیکیشنهای مختلفی را روی شبکه ایجاد کنند. اما بیتکوین از همان ابتدا طوری طراحی شده بود که صرفا کارآیی یک ابزار مبادله را داشت. حال با اجرایی شدن این پروتکل، بیتکوین بیشتر شبیه دیگر شبکهها مانند اتریوم خواهد شد.

این موضوع برای شبکه بیتکوین هم جنبههای مثبت و هم جنبههای منفی را در پی خواهد داشت. تجربه نشان داده با اجرایی شدن Ordinals بر بستر شبکه بیتکوین، این شبکه شلوغتر شده که به موجب آن در بازار نزولی، کارمزد شبکه به شکل چشمگیری افزایش داشت. با اجرایی شدن Runes هم این موضوع دوباره تکرار خواهد شد.

چرا که کاربران بسیاری به سمت بیتکوین حرکت خواهند کرد و این موضوع شبکه را شلوغتر خواهد کرد. اما همین شلوغی میتواند باعث رشد قیمت این رمزدارایی شود. با اجرایی شدن این پروتکل و پیادهسازی اپلیکیشنهای مختلف روی شبکه بیتکوین، تقاضا برای خود بیتکوین برای پرداخت کارمزد شبکه افزایش خواهد داشت. تا پیش از این، از بیتکوین صرفا برای پرداخت کارمزد انتقال بیتکوین بین ولتها استفاده میشد، اما حالا بیتکوین میتواند به ابزاری برای مبادله و پرداخت حق خدمات اپلیکیشنهای گوناگون بدل شود و کاربرد بیشتری داشته باشد. همه این عوامل میتوانند در نهایت به رشد بیشتر قیمت آن منتج شوند.

گمانهزنیها و نظرات گوناگونی درخصوص قیمت بیتکوین وجود دارد و هرکدام هم ادله مستحکمی دارند. معمولا روال قیمتی بیتکوین اینطور بوده که پس از هاوینگ، معاملهگران افت قیمتی را تجربه کرده بودند.

این افت قیمت معمولا به خاطر عرضه بیتکوین توسط ماینرها بوده است. شرکتهای استخراجکننده بیتکوین معمولا تلاش میکنند تا درآمد خود را در سطح ثابتی نگاه دارند. نصف شدن پاداش هر بلوک برای ماینرها برابر با نصف شدن درآمد آنها است. این موضوع معمولا با افزایش توان پردازش ماینرها یا همان (Hash rate) جبران خواهد شد.

در نتیجه پس از هر هاوینگ ماینرها ناچار خواهند بود تا توان پردازش خود را دوبرابر کنند تا بتوانند سطح درآمد خود را ثابت نگاه دارند. در نتیجه این موضوع ناچار به فروش بیتکوینهای خود برای خرید دستگاههای جدید خواهند بود.

چنین اتفاقی معمولا باعث میشد که پس از هاوینگ افت قیمتی رخ دهد.

براساس دادههای تاریخی، معمولا بیشترین بازده بیتکوین پس از هاوینگ، پس از ۱۲ ماه پس از آن رخ میداد. البته در بازه زمانی دومین تا سومین هاوینگ، این مدت زمان به ۲۴ ماه افزایش پیدا کرده بود.

علاوه بر این با افزایش قیمت بیتکوین، میزان بازده آن پس از هر هاوینگ هم به نسبت گذشته کاهش داشته است.

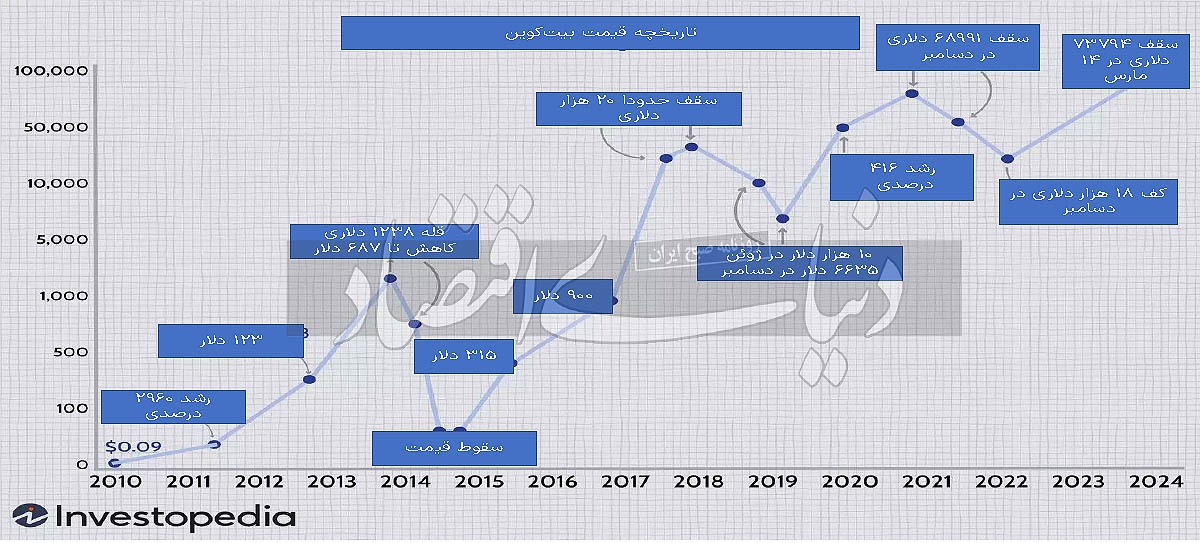

در خصوص مسیر بلندمدت بیتکوین یک چیز مسلم است؛ بیتکوین صعودی خواهد ماند. اما اینکه این مسیر چه فراز و نشیبهایی خواهد داشت محل بحث است. یکی از رخدادهایی که بیتکوین پیش از آخرین هاوینگ خود تجربه کرده، شکستن سقف تاریخی قیمت است. در هاوینگهای پیشین، قبل از این اتفاق بیتکوین هیچگاه سقف تاریخی خود را نشکسته بود، اما در این هاوینگ بیتکوین سقف خود را شکسته و دوباره به زیر آن بازگشته است. این رفتار هم دلیل خود را دارد.

بازار سال ۲۰۲۴ با بازارهای گاوی سالهای پیشین مانند سال ۲۰۲۱ و ۲۰۱۸ تفاوت بسیار زیادی دارد. اکنون بازار عمیقتر و بالغتر است. به لطف بازار سال ۲۰۲۱، تعداد معاملهگران و کاربران رمزداراییها رشد زیادی داشته و همه اقشار جامعه را در بر گرفته است. افزایش تعداد کاربران و رشد تفکرات گوناگون در رابطه با بازار باعث شده تا تاثیرپذیری روانی آن پیچیدهتر شده و بهتبع آن، حرکت بیتکوین گامهای شمردهتری داشته باشد. علاوه بر این، این موضوعات پیشبینی بازار را هم سختتر کرده است.

در گذشته نیاز بود که معاملهگران با تفکرات عده کمتری آشنایی داشته باشند تا بتوانند پیشبینی از بازار داشته باشند، اما الان این موضوع سختتر است. علاوه بر این نوع تاثیرپذیری بازار از اخبار پیرامون آن نیز تفاوت داشته است و واکنش بیشتری به اخبار اقتصاد کلان نشان میدهند.

روند قیمتی رمزدارایی برتر کریپتو در ماه اخیر تحت تاثیر هاوینگ، رشد نرخ تورم آمریکا، تردید و عقبنشینی احتمالی سیاستگذاران فدرال رزرو و در نهایت تشدید تنشهای ژئوپلیتیک اخیر از جمله متغیرهای اثرگذار بر روند قیمتی لیدر کریپتو به شمار میروند. برای درک بهتر تبعات این عوامل باید اظهارات برخی از صاحبنظران این حوزه را مورد بررسی قرار داد.

سازوکار بازارهای جهانی در سالهای اخیر نشان میدهد که روند شاخص ارزی آمریکا و همچنین روند قیمتی داراییهای پرتقاضا و محبوب این بازارها از گزارشهای اقتصادی ایالاتمتحده متاثر خواهند شد.

از جمله این گزارشها باید به گزارش تورمی و دادههای شغلی این کشور اشاره کرد. اما دلیل این امر چیست؟ در وهله اول باید اثر سیاستهای پولی انقباضی بر شاخص دلار را آنالیز کرد. افزایش نرخ بهره سیاستی در گام اول به تقویت شاخص دلار منجر خواهد شد. از آنجا که صعود شاخص دلار اثر معکوس بر بازارها دارد، با یکهتازی این شاخص، رمزداراییها و فلز زرد به مسیر نزولی هدایت خواهند شد.

اکنون باید این سازوکار را به روند معاملاتی روزهای اخیر تعمیم داد. با انتشار دادههای تورمی و مشاغل آمریکا مبنی بر رشد شاخص قیمت مصرفکننده به سطح ۳.۵ درصدی، افزایش بیش از انتظار فرصتهای شغلی جدید و کاهش نرخ بیکاری، سیاستگذاران این سیگنال را دریافت کردند که میتوان مدت زمان بیشتری بر سطح ۵.۵ درصدی نرخ بهره پافشاری کرد و زمان مناسبی برای آغاز سیاستهای انبساطی نخواهد بود؛ زیرا تورم با هدف تورمی فدرال رزرو همچنان فاصله دارد و تغییر زودهنگام سیاستهای پولی به بازگشت تورم به مسیر صعودی منجر میشود.

در پی این فرضیه احتمالی، شاخص دلار با امید به تعویق انداختن سیاستهای انبساطی به یکهتازی در بازارها پرداخت و با کسب حمایت ۱۰۶ واحدی به بالاترین سطح ۶ ماهه خود رسید. در این میان گرچه فلز زرد با حمایت بانک مرکزی و هجوم سرمایهگذاران و معاملهگران بر قوت خود باقی ماند، اما رمزداراییها به مسیر نزولی هدایت شدند.